文/ 韩璐 编辑/ 谭璐

中国A股市场,向来藏龙卧虎,不缺低调实力玩家,也不乏造富神话,科技板块更是如此。以芯片股为例,2019年涨势惊人,从事半导体设计与分销的韦尔股份(603501)更是在6个月内,股价实现超400%的涨幅。韦尔股份董事长虞仁荣以302.6亿元的财富值,位列2019福布斯中国400富豪榜第72名。

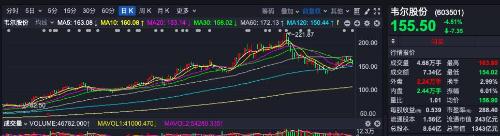

实际上,这只“神股”自2017年上市以来,直至2019年上半年,股价始终表现平平,在每股30-40元区间徘徊。2019年下半年,韦尔股份结束了长达2年的窄幅震荡,股价一路跳升,最高站上221.87元。冲高回落后,股价依旧维持在160元上下,市值一度逼近2000亿元,下调后市值还是站稳1400亿元,成为不折不扣的芯片第一股。

两年前上市发行时,韦尔股份的市值不过70亿元。与2019年年初相比,韦尔股份市值已经翻了5倍。

4月9日晚间,韦尔股份发布2019年财报,这份伴随着高估值的成绩单,很亮眼。全年营收136.3亿元,较2018年未调整前营收,同比增长244%,较2018年追溯调整后营收,同比增加40.51%。净利润达到4.66亿元,同比增长221.14%。

查阅2019年半年报,韦尔股份的营收不过15.5亿元,同比减少18.25%,净利润2528万元,同比下滑83.77%。

为何仅半年时间,韦尔股份就破顶重生,盈利能力和估值双增,摇身一变成了龙头股?

十年精进

韦尔股份的创始人之一虞仁荣,1990年毕业于清华大学无线电系,1998年创业,从事半导体分销业务。

2000年,国务院出台《鼓励软件产业和集成电路产业发展的若干政策》,国内半导体行业进入加速期。虞仁荣看好国内半导体设计的机会。

据悉,虞仁荣进入设计领域,就是来自分销贸易带来的启发。早年,虞仁荣的公司曾代理过分立器件供应商美国安森美半导体公司的产品,一年千万美元的利润,让他看到了半导体设计市场的利润空间。他熟悉半导体产品,又掌握了分销渠道,就顺势从贸易转向了自主研发业务。

2007年,虞仁荣与同在半导体行业摸爬滚打多年的马剑秋,在上海创立了韦尔股份,从事半导体设计,并且将原来的业务电子元器件分销一同整合。伴随家电与手机一轮轮的更迭,整个半导体行业不断升级换代,赛道经历几番洗牌,韦尔股份却在行业波动中站得愈发稳健。两位低调的创始人,几乎找不到完整的公开资料,却闷头一路狂奔,在创业10年后的2017年,将韦尔股份成功带上了A股市场。

此前在接受媒体采访时,韦尔股份总经理马剑秋曾透露,公司快速发展的一个重要原因,是用户思维。韦尔股份受到安森美的经营方式启发,培训大量现场工程师,前期就与客户深入沟通、掌握客户动向,与客户共同设计半导体产品。

马剑秋曾向媒体介绍,在起静电防护作用的瞬态二极管(TAS)产品设计上,韦尔股份就是与联发科、联想等客户沟通时,发现他们需要一种产品解决充电口保护问题,才有了这款产品的诞生。这种以市场为导向的设计方式,韦尔股份保持至今。

另外,韦尔股份在研发投入上毫不吝啬。2018年,韦尔股份的研发投入为1.67亿元,同比增长65.07%,占营业总收入的比例为4.22%。2019年度,公司半导体设计业务研发投入增至16.94亿元,占半导体设计业务销售收入比例达14.92%。截至报告期末,公司已拥有专利3957项,其中发明专利3826项,实用新型131项;集成电路布图设计权95项;软件著作权88项。

韦尔股份一边修炼技术内功,一边通过收购拓展产品线,增强研发实力。2014年开始,韦尔股份通过收购数字电视芯片设计企业北京泰合志恒、无锡中普微,向SOC芯片、射频芯片领域延伸。2016年下半年,子公司上海磐巨和上海矽久,主力研发硅麦产品和宽带载波芯片产品。2017年,韦尔股份新增子公司韦孜美,致力于研发高性能IC产品。

目前,韦尔股份业务已覆盖移动通信、车载电子、安防、网络通信、家用电器等多个领域。其自行研发设计的半导体产品(分立器件及电源管理IC等)已进入小米、金立、维沃(步步高)、酷派、魅族、乐视、华为、联想、摩托罗拉、三星、海信、中兴、波导等手机品牌的供应链,被市场评价为“国内仅次于华为海思的芯片设计公司”。

并购展业

韦尔股份从分销转型设计的故事,并没有一开始就打动二级市场。根据2018年财报,韦尔股份的营收为39.6亿元,其中毛利率20.79%的代理销售的营收为31.3亿元,占收入比重接近80%,而毛利率33.46%的半导体设计及销售业务,营收8.3亿元,收入占比为20%。从业务占比看,韦尔股份在本质上还是个贸易中间商,而不是半导体设计企业。

2018年8月韦尔股份发布公告,以近150亿元收购北京豪威、视信源和思比科3家芯片设计公司。交易完成后,韦尔股份持有北京豪威100%股权、视信源79.93%股权,直接及间接持有思比科96.12%股权。

这三家均是图像传感器领域公司,图像传感器能将接收到的光学信息转换成电信号,是数字摄像头的重要组成部分,广泛应用于消费电子和工业领域,包括智能手机、平板电脑、笔记本电脑、网络摄像头、安全监控设备、数码相机、汽车和医疗成像等。

韦尔股份表示,收购后,公司半导体产品设计研发业务分为两大业务体系:图像传感器产品和其他半导体器件产品。其中,图像传感器产品由豪威科技和思比科运营,具备完善的产品体系,最主要的产品为CMOS图像传感器芯片,占公司2019年度营业收入的比例达71.74%。

一宗百亿元的收购,获得了图像传感器几乎全系列的产品,拓展了图像传感器领域,因此在2019年三季度完成收购和并购后,韦尔股份的市场关注度大增,股价一路飙升,涨成了千亿芯片股。

在收购的三家标的中,北京豪威最受资本关注。北京豪威原是豪威科技,一家专注图像传感器设计的美国企业,曾以超过30%的市占率,成为全球第一大厂商。只是后来不敌日韩企业,在索尼、三星崛起后,其份额逐渐跌落至行业第三,2016年被中资财团收购。

这家昔日英雄,很早就被韦尔股份看中,2017年上市仅一个月,韦尔股份就发布公告,计划从多位股东手中收购豪威科技股份,当时没能成功。

随后,北京豪威的发展每况愈下,市占率进一步跌至11%,加上全球手机出货量增长放缓的影响,净利润从2017年的24亿元下滑至2018年2.2亿元。2018年韦尔股份再度出手。历时近一年,完成了对豪威科技的收购过户,2019年三季度完成合并报表。

另外两家视信源和思比科虽不如豪威出名,也各自拥有核心技术与特点。思比科主攻中低端市场,与豪威形成互补。韦尔股份一笔交易,覆盖了图像传感器全部领域。

华西证券在近期一份研报中提到,在5G时代,光学依旧是智能终端的核心亮点之一,在“多摄+堆叠式工艺+面积变大”趋势下,图像传感器产能趋紧,行业景气度旺盛,受益国产化趋势确立,韦尔股份预计将高速增长。

事实上,2019年初,在智能手机、汽车电子和安防监控等多市场驱动下,图像传感器市场爆发。根据WSTS统计,2019年全球图像传感器的销售规模为193.2亿美元,产能紧张,价格上扬,持续走高的市场需求下,图像传感器厂商迎来了一波机会。

根据韦尔股份最新财报显示,北京豪威的业绩承诺是2019年、2020年、2021年实现的净利润分别不低于5.99亿元、8.84亿元、11.5亿元。2019年,豪威扣费净利润为10.4亿元。

思比科 2019年、2020年和2021年的扣非净利分别不低于2500万元、4500万元和6500万元,2019年思比科的扣费净利润为4263.57万元。视信源2019、2020及2021年度内实现的净利润承诺数不低于1346万元、2423万元及3500万元。实际上,2019年视信源的扣费净利润为2281.52万元。三家企业均完成承诺书,并且业绩实现率接近200%。

三家图像传感器企业的助力,也韦尔股份实现了营收与净利润的增长。

尝到甜头的韦尔股份打算继续通过资本方式,将疆域拓宽。2019年末,韦尔股份发布公告,拟通过境外全资子公司以5000万美元现金方式,参与投资由璞华资本管理的境外半导体基金,基金总认缴规模为2亿美元,计划重点参与境内外集成电路领域的并购整合,投资有核心竞争力的公司。

- 马云的口罩是怎么运往全世界的?

- 跟谁学反击香橼做空:居心叵测 对公司业务运营无知令人发指

- 美国提议让苹果搬离中国?库克怒了:搬离就是在给中国送钱

- 暂停招聘、年度调薪、差旅,联想要“过紧日子”

- 5G消息是憋了12年的大招,但它干不掉微信

- 华为食堂遭曝光:看的我泪流满面!

- 美军终于扛不住了,花五十多亿美元求口罩!美企:仅一国可以接单

- 知乎回应平台存在儿童送养信息:已全面清理相关违规内容

- 人脸识别终端有哪些产品?

- 星际飞船原型SN3遭损坏后 SpaceX正迅速组装另一艘原型SN4

- 手机处理器,“三头六臂”,为何敌不过桌面的“双拳”?

- 公司伙食四菜一汤,老员工离职临走前说的话,老板都自愧不如

- 苹果耳机贵?其实不然,上千上万的耳机如何搭配呢?

- 罗永浩弃坚果用上一加8Pro,肯定是刘作虎亲自送的

- OPPO Ace2今日发布,骁龙865+90Hz屏幕,价格感人!

- 台媒曝华为5纳米砍单被苹果“尽数吃掉”

- iPhone 12顶配版延期到10月:刘海仍在 后置3摄+雷达

- 海底捞、西贝莜面村都道歉了!疫情压力下,餐饮业该不该依赖涨价?

- 抽成26%,餐饮老板扛不住!美团员工喊冤:我们8成佣金给了骑手

- 救命的N95,口罩巨头3M的中国往事

- 海信裁员1万?海尔也开始裁员?两公司最新回应来了!销售额骤降,家电行业如何度过难关?

- 台积电急眼了!中芯国际成功“绕开”EUV光刻机,7nm芯片不在话下

- 库克突然宣布,苹果和谷歌正式联手,30亿用户高兴坏了

- 虽然德国紧缺呼吸机,但我们依然把大部分产品给了中国

- 软银将与比亚迪合作生产口罩,每月提供3亿个

- 华为再放大招,正式发布首颗纯国产芯片,台积电再见?

- 120Hz双挖孔屏幕+非VOOC闪充:OPPO A92s 5G线上宣传海报曝光

- 为什么说刘强东卸任后,京东与拼多多的社交电商布局竞争才刚刚开始?

- 瑞幸造假引“神州系”连锁反应 陆正耀商业巨轮渐沉

- 谷歌急了,华为高管公开“放狠话”:已经没谷歌什么事了

- 消费加速复苏 :过去半个月饿了么火锅订单涨 10 倍 烧烤订单涨 7 倍

- 华为 P40 系列评测:全新设计+屏幕,吸引人的地方不止是拍照

- 对话余承东:有些公司野心很大,但不可能成为主流玩家

- 嗨不动!罗永浩第二次直播观众下跌8成

- 英媒:英国医护人员被禁止公开谈论疫情,违者将遭到处罚

- 涉黄、被做空、被约谈,爱奇艺经历水逆的一周

- 余承东:华为 P40 “完全没有 Google 的东西”;折叠屏手机已经亏了 6000 多万美元

- 倒霉的万豪:3.38亿开房记录被窃取后,又遇520万客户信息遭泄露

- 服气!危难之中,华为把全部利润都分给员工了,人均分红60万!

- 一张图看懂华为发布会都有些啥!14款新品 售229元起

- 三大运营商联手再战微信?欲借5G重振短信业务

- 大反转,特朗普愿意和华为合作,并且鼓励中国购买美国商品

- 售价4188元起!华为P40系列国行版发布:最高支持100倍变焦

- 独家|特斯拉回应全员降薪:中国区会有所不同

- 恒大汽车“停工通知书”背后:部分员工被待岗,工资只发1640元

- 火到卖断货!iPhone 11大降价了,不到5000能拿下

- 百度搜索大数据:“信用卡逾期”搜索热度达十年最高

- 华为P40系列国行版价格曝光:起售价4488元?

- 4月4日!刘强东突然宣布,网友炸锅了:心疼奶茶妹妹?

- 华为向加拿大捐赠超100万个口罩

- 美国多次阻挠下,美芯片企业愈发不满,在华市场份额或被韩企接管?

- 瑞幸咖啡停牌,盘前最高上涨10%

- 内存价格疯涨,中国制造的爆款又被热捧!189元16G的国产内存实测

- PC芯片火爆 三星成全球罕见业绩未受新冠冲击科技企业

- 口罩出海:日赚十万的“印钞机”,正变“碎钞机”

- 复工后一片土豆1.5元,一碗米饭7元钱?海底捞回应涨价

- 特种兵变缝纫工:美国陆军特种部队开始生产医用口罩

- 收了3亿元管理费后,“相互宝”如何“击溃”一名死者女儿的求助

- 华为或将终结美国“窃听全球”,连续攻击中国11年,是时候结束了

- 别再吹瑞幸是什么民族之光了!!!